※この記事は Funds Advent Calendar 2021 8日目の記事です!

アドベントカレンダーにリンク掲載されるので、改めてになりますが、ファンズ株式会社でマーケティング周りを担当しているマサヤです。

なかなか本ブログ更新できていなかったのですが、弊社でアドベントカレンダーが企画されたことを受けて、この機会に手を挙げないわけにはいかない!と8日目と20日目を担当します!

FinTechや業界の動向、海外のトレンド、新しい取り組み、新しいサービス・金融商品を常にウォッチしている中で、一つのテーマやサービス・金融商品を深堀り・考察する内容も良いかなと思ったのですが、今回は一つのテーマで書ききるというよりは、気になったニュースをキュレーションという形で情報共有することで、皆さんの雑談のきっかけやインプット増、未来の話などに役立つ記事にできれば幸いです!

個人的に気になったニュースをピックアップしているので、ほかに超気になるニュースがあればぜひTwitterでコメントください!(不動産と暗号資産周りはボリュームありすぎて今回外していますm)

IPOやM&A

Finatext HD(フィナテキスト):新規上場申請

Finatext ホールディングスが2021年12月に東証マザーズに上場!おめでとうございます!

Finatext といえば、ANAとおまかせ投資の「Wealth Wing(ウェルスウィング)」やクレディセゾンとつみたて投資の「セゾンポケット」、三菱UFJ銀行の資産形成サポートサービス「Money Canvas」など大手企業にBaaS(Backend as a Service)を展開していますが、個人投資家向けに自社運営している株式売買手数料無料のSTREAMといった多数のtoCサービスも手掛けています。そのほかに保険領域やグローバルにも進出しているなど注目FinTechスタートアップです。FinTechスタートアップとしては、WealthNaviに次ぐものかと思いますので、今後の事業拡大も注目です!

インタビュー記事は以下がおすすめ!

SBI:FOLIO HDを連結子会社化

個人的にはテーマ投資やロボアドバイザーを運営・提供していたFOLIO HDの連結子会社化がビックニュースでした。

FinTechスタートアップとしても2018年にはLINEと資本業務提携するなど注目度は高い企業です。代表の甲斐さんnoteでもいろいろ書かれていますが、やはり新規事業の4RAPの成長がすごそうな印象です。ラップ口座(投資運用業、投資一任)はホットな領域ですね!

toCサービスで溜めた知見やシステムをtoBに応用し、BaaS・Embedded Finance(組み込み型金融)に注力する流れはFinTechスタートアップではよくある流れかと思いますが、SBIのリソースを最大限活用できるのは非連続的な成長のキーになりそうですね。

そのほかのSBIのM&Aでいうと、2020年にはひふみ投信を運用するレオス・キャピタルワークス社、ライブスター証券、2021年には新生銀行と、全てがSBI化していくという流れ。第4のメガバンク構想も現実になりそうですね。

新サービスや機能

FUNDINNO:国内初のネット上での未上場株売買サービスをスタート

この記事公開とたまたま日が被りましたが、株式投資型クラウドファンディングのFUNDINNOが未上場株をネット上で売買できるセカンダリーマーケット「FUNDINNO MARKET」をリリースしました。

アメリカなどでは未上場株のセカンダリーマーケットが拡大していますが、国内ではFUNDINNOが初めてのリリース。IPOかM&Aになるまで持ち続けるしかなかった未上場株に流動性ができるという非常に意味のあるサービスになります。

あとはIPOやM&Aなど大きな成功事例が株式投資型クラウドファンディングで生まれていくかどうか、来年以降も注目ですね!

クレジットカード:投信積立など投資への活用が拡大

これまでクレジットカードでの投信積立といえば、楽天証券と楽天クレジットカードの組み合わせでした。

2021年には選択肢が増え、SBI証券は三井住友のクレジットカード、マネックス証券は新生銀行アプラスのクレジットカード(2022年1月以降)で投信積立が可能になります。

さらに、bitFlyerは新生銀行アプラスのクレジットカードで決済するとビットコインが還元されたり、カンム社の新クレジットカード「Pool」では決済で1%還元されるほか投資機能が加わったりなど、決済×投資もサービス拡大中です。

直近はPayPayカードも登場し、PayPay証券で投信積立もできるようになるでしょうし、クレジットカードでの投資は徐々に普及していきそうですね。

ロボアドバイザー

WealthNavi(ウェルスナビ)の継続成長

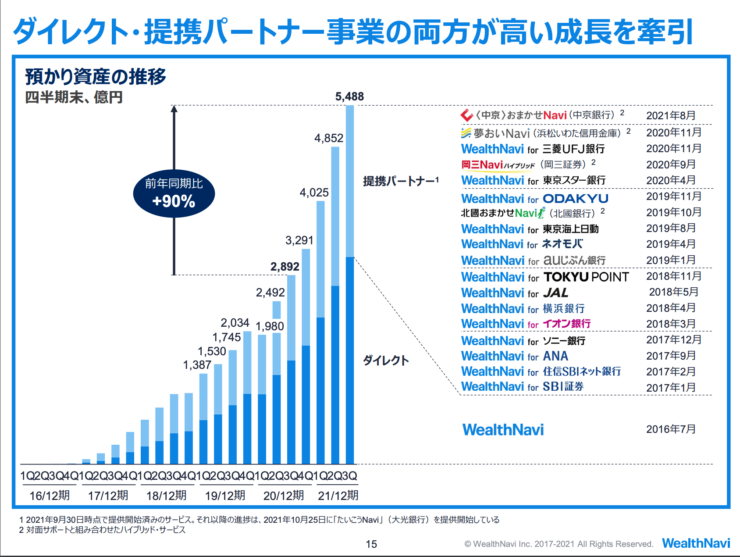

2020年12月に上場したWealthNavi(ウェルスナビ)ですが、その成長は衰えず、2021年1月の預かり資産約3,300億円から2021年11月には預かり資産約6,000億円突破と、約2倍の成長を遂げています。このペースだと2022年中頃には大台の1兆円突破も目前です。

ロボアドバイザー初のNISA口座にも対応し、国内シェアNo.1の勢いそのままに!という感じですが、この牙城を崩すようなロボアドバイザーが登場するかどうか来年以降も注目です。

THEO:SMBC日興証券への証券口座承継完了

2021年8月にロボアドバイザーTHEOの証券口座がお金のデザインからSMBC日興証券に承継されました。

ロボアドバイザーはWealthNavi、ダイワファンドラップオンライン、FOLIO ROBO PROなど多数のサービスがあります。すでに多くの証券会社・銀行がロボアドバイザーを提供している中で、自社で開発・運営するか、ホワイトラベルで提供するかなどいくつかの選択肢がありますが、SMBC日興証券はTHEO(お金のデザイン)と組むことでロボアドバイザーの提供を開始となりました。

国内のロボアドバイザーはWealthNaviが一強という形になっていますが、市場自体はさらなる成長が予測されているので、ここから大手証券やメガバンク系がどう動いていくかも気になるところです。

あと疑問点としては、お金のデザインは東海東京フィナンシャル・ホールディングスが大株主になっており、どういう調整をされたのかちょっと不思議ではあります。

サービスなどの成長・拡大

LINE証券:ネット証券最短100万口座突破

2021年11月にネット証券最短で100万口座を突破したLINE証券。各スマホ証券(SBIネオモバイル証券、大和証券のCONNECT、マネックス証券のferciなど)が激しい競争をしていますが、圧倒的なユーザー数を抱えるLINEからの送客は優位性があり、松井証券やauカブコム証券でも口座数150万もないなので、追い抜く日もそう遠くないですね。インタビュー記事によれば、2024年3月で200万口座を目標にしているとのこと。

しかしながら、赤字幅は拡大中。LINE証券は野村證券との合弁ですが、例えばLINE Bankはみずほ銀行との合弁だったり、LINE Pay クレジットカードはSMBCグループだったりと大手証券・銀行と複数取り組みをしている関係でスムーズに金融機能を連携できるかが注目。また、親会社がZホールディングスでPayPay証券やPayPay銀行、PayPay証券との調整も一見すると難しそうな印象。非常に難易度が高いですね…。

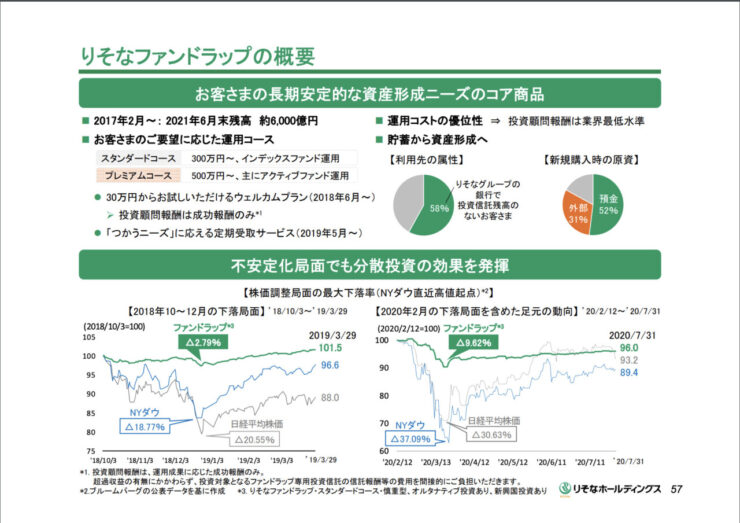

大手証券や銀行のファンドラップ販売拡大

大手証券や地銀でファンドラップ(投資一任サービス)の販売が好調です。とくにりそなホールディングスは2021年6月末までの運用残高約6,000億円となっており、各インタビュー記事を見ても、ファンドラップ販売に力を入れていることがわかります。また2021年には横浜銀行での取り扱いも決定・開始し、さらなる販売を目指しています。

こうしたファンドラップは各大手証券・地銀も積極的に販売を進めており、野村證券はグループ会社のウェルス・スクエアで福岡銀行、千葉銀行での取り扱いがあるほか、楽天証券は三菱UFJ国際投信と提携することで地銀専用ファンドラップを構想しているようです。投資・運用をプロに任せることができる金融商品のニーズを感じますね。

国内STO(デジタル証券など)の兆し

BOOSTRY:i-betでのデジタル会員権

野村ホールディングス、野村総合研究所などの合弁会社であるBOOSTRYが提供するi-betでいよいよ案件が出てきた年となりました。

2021年4月にはSBI証券でデジタル社債の発行がありましたが、個人的には野村ファーム北海道株式会社のi-betデジタル会員権販売のスタートに注目しています。

まだ会員権を売買できる機能は提供されていませんが、売買できるようになるかつ案件数が増えてくると様々な会員権を選べるサービスになります。(i-bet自体は会員権専用というわけでないですが)

類似イメージはFiNANCiE、VALU、NFTに近しいですが、クラウドファンディング的な要素のupdateされる形になるのが非常に楽しみだなと感じています。

不動産:公募商品が続々と

2021年7月には大手不動産会社のケネディクスが保有するKDXレジデンス渋谷神南が「ケネディクス・リアルティ・トークン 渋谷神南」という形でSBI証券と野村證券を通じて個人向けに販売されました。

また、2021年11月には三井物産デジタル・アセットマネジメント(三井物産やLayer Xなどの合弁会社)がアセット・マネージャーを務める神戸の物流施設「神戸六甲アイランドDS」を個人向けに販売するなど、個人投資家向けに不動産STO案件が登場し始めています。

Securitize Japanも不特法クラウドファンディングのシステムにおいて、LIFULLと共同でトークン化機能を提供しており、すでに株式会社アセットリードへの導入が決定しているなど、2022年は各社からさらに多くの案件が出てくると考えられるので、裏側のスキームや条件はよく確認していきたいですね!

個人的に来年以降も注目ジャンル

個人的にはSTO周りを引き続きウォッチしたいものの、金融サービス仲介業とESGファイナンスはもっとインプットしたいところです。

金融サービス仲介業周辺は、お金の健康診断を運営する400Fはじめ、IFAをパートナーを組むアルパカ証券やIFAでステルスFinTechスタートアップが結構リリースあるのではと思ったりしています。

ESGファイナンスは、大手企業のESG対応はグローバルでさらに一気に進む年になりそうですが、地域金融機関の国内中小企業に対するESG関連融資の取り組みも多く見られる2021年でした。ESG対応待ったなしのような状況の中で、そうした金融商品の売れ行きやスキーム、条件なども面白そうだなと思います。海外・国内、大手・中小企業、大手証券 メガバンク・地域金融機関など視点を切り替えながら、ESGファイナンスも追っていきたいですね!

今回は表面的なニュースコメントになったので、Meetyでの雑談にご興味ある方はぜひ!